随着沪深股指的节节攀升,一级市场新股发行也越发惊人!在中国核电上市仅3天,国泰君安证券股份有限公司(简称“国泰君安”)的“打新日”尚未到来的当下,又有一家发行量超过10亿股的“巨无霸”蓄势待发。

6月12日晚间,证监会网站更新了江苏银行股份有限公司(简称“江苏银行”)首次公开发行股票招股说明书的预先披露稿,江苏银行拟在上海证券交易所(简称“上证所”)发行股数不超过25.975亿股,发行后总股数不超过129.875亿股。

按照业内人士的分析,更新预披露,一般意味着即将上会。如国泰君安5月底更新预披露,6月初就上会,并迅速启动发行。

尽管江苏银行并未在招股书中披露本次募集资金规模,但业内人士预计其拟融资规模将超百亿元。江苏银行2014年年报显示,其每股净资产为5.4元。

新股扎堆发行,江苏银行这只待字闺中的“巨无霸”是否值得投资者一亲芳泽呢?

据江苏银行年报显示,其2014年全年实现营业收入253亿元,净利润86.99亿元,略高于已上市的宁波银行和南京银行。净资产559亿元,每股净资产5.4元,以目前宁波银行和南京银行2倍左右的市净率估值,江苏银行一旦上市,每股有望超过10元。目前,江苏银行前三大股份分别是江苏省国际信托有限责任公司(8.76%),江苏凤凰出版传媒集团有限公司(8.57%)、华泰证券股份有限公司(6.16%)。

但伴随着江苏银行上市脚步的临近,其股东却频频出现股权转让。据不完全统计,2014年9月底至今,江苏银行已有4笔股权转让,其中,2014年9月汇鸿股份欲将其所持的600万股公开挂牌转让,转让价格为5元/股。

2014年12月至2015年2月,金智科技分两笔交易,将所持有江苏银行2500万股转让给江苏省广播电视集团有限公司,转让价格为1.15亿元。2015年1月,金马甲产权交易平台挂出一条江苏银行1亿股权转让信息,却并未标明转让方,也并未注明转让价格;2015年3月,一家不愿具名公司以每股5.6元价格在江苏产权交易所挂牌转让江苏银行3000万股权,转让价格共计1.68亿元。

查阅江苏银行最新招股书,其前十大股东发现,苏州国际发展集团有限公司已跻身前十大股东第七位,持股数量为2.7556亿股,持股比例2.7%,而2013年的年报它并不在十大股东之列。

其实,一直维持在低位的打新中签率,使得能够真正享受这场盛宴的投资者少之又少。另一方面,早已潜伏在即将上市的新股,则因所投资标的上市,赚得盆满钵满,而这些主要股东之中,亦不乏上市公司,即IPO影子股。

就江苏银行“影子股”来说,华泰证券是其第三大股东,持有6.4亿股,占比6.16%;华西股份则是其第八大股东,持有2.49亿股,占比2.39%。凤凰传媒控股股东江苏凤凰出版传媒集团持有江苏银行8.9亿股,占比达8.57%。而宁沪高速2013年6月曾公告,以5元/股的价格,以自有资金人民币10亿元认购江苏银行非公开定向发行的2亿股股份,约占其扩大后股本的1.9249%。

市场人士表示,江苏银行或许会在两周内上会,如果顺利过会,那么A股市场银行股家族在时隔近5年后又将输入新鲜血液。参考国泰君安的发行进程,其预披露更新日期为5月21日,IPO发审会会议为6月3日,招股书公告日期为6月10日,网上申购日期为6月18日。

另一方面,继国泰君安之后,目前A股市场上的“存量”大盘股已所剩无几。如果大盘股以发行量超过10亿股为标准,截至目前,IPO排队企业中符合该标准的仅有4家除了江苏银行外,上海银行拟发行12亿股;中国银河证券拟发行16.9亿股;白银有色集团拟发行15.68亿股;如果以发行量5亿股以上为标准,IPO排队企业中也只有14家,包括杭州银行、成都银行以及华安证券、中原证券等公司。

2019-05-21

2019-05-21

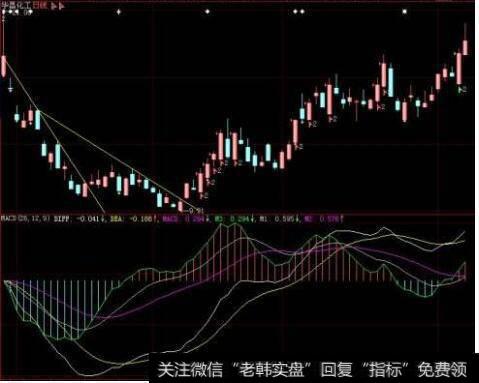

![[新股如何查看是否中签]如何查看新股评论?](http://www.zcaijing.com/res/185826.png)

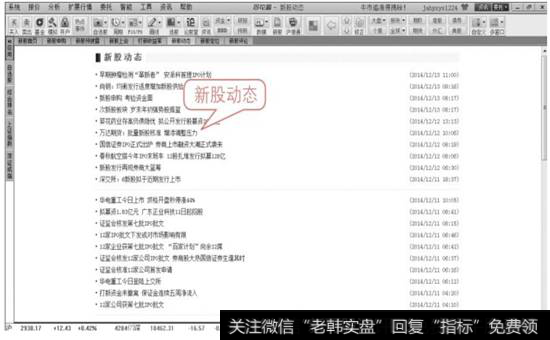

![[如何查看近期上市的新闻]如何查看近期上市的新股?](http://www.zcaijing.com/res/185840.png)