天神娱乐:主营深耕+外延协同 IP产业链上下延伸

公司2017年度业绩,全年营收31.06亿元,较上年增加14.31亿元,增长85.47%;归母净利润突破10亿,达10.14亿元,较上年同期增长85.63%。从业绩快报可见,天神娱乐报告期内营收和净利润的大幅提升,主要系幻想悦游、合润传媒和嘉兴乐玩合并报表所致,公司在产业链上不断拓展,业务端得到持续延伸。

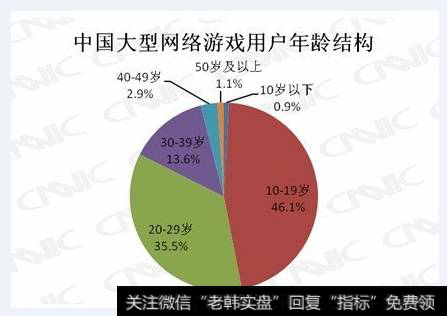

重点发力游戏业务,多款新作年内上线。1、研发方面:公司游戏研发重心已从页游转向手游,经典IP 改编的《琅琊榜》、《凯瑞利亚》、《凰权》等拳头产品将陆续上线,有望继续带动18年业绩增速;2.发行方面:报告期内并表的游戏海外发行和运营商幻想悦游,助力公司游戏产品出海;3.产品类型:除了深耕重度游戏类型外,公司从2016年起开始布局流水稳定、生命周期长的棋牌游戏领域,进一步丰富游戏品类,增长潜力可期。

移动互联网分发平台稳定增长,板块协同效应显着。公司旗下爱思助手已成为国内规模较大的移动应用分发和游戏联运平台,自2013年上线截至17年三季度报告期末,总的应用游戏分发量达45亿次,与公司移动游戏业务板块产生了显着的协同效应,业务范围成功拓展至东南亚、欧美、南美市场,海外业务或成为新的盈利增长点。

围绕IP为核心,泛娱乐生态初长成。公司不断挖掘和储备文学、影视、动漫等方面的优质IP,目前已取得了着名影视作品《琅琊榜》、文学作品《遮天》、《将夜》、《武动乾坤》、动漫作品《妖神记》等多个IP。公司通对合润传媒的并购,搭建以IP为核心的泛娱乐生态。合润传媒作为国内全场景营销的创领者,合润传媒在海内外影视大片的广告植入领域占据领军地位,已与猫眼微影、淘票票达成线上购票场景合作,逐步打通观影全流程内容营销,并向音乐、综艺、艺人等全娱乐内容方向持续拓展,影视产业链完备。

盈利预测与投资评级:公司在网络游戏、移动互联网应用分发、移动互联网广告和影视娱乐领域持续稳定的发展,各业务协同推进泛娱乐生态的搭建。我们预测公司2017-2019年EPS分别为1.18元、1.31元、1.65元,对应的PE分别为18倍、16倍、13倍,维持评级“买入”。

风险提示:市场竞争加剧,海外市场风险,系统性风险

掌趣科技:断档期收入下滑 业绩释放可期

老游戏流水小幅下滑,盈利能力依旧稳健。从各业务条线看,1)移动游戏板块实现营收7.21 亿元,同降10.38%。移动游戏营收占比进一步提高,达到87.19%(提升2.9 pct)。公司拳头产品《拳皇98 终极之战OL》上线两年,当前仍维持在IOS 游戏类畅销榜TOP 40-60 之间。上半年《拳皇》贡献收入4.55 亿,同比下滑4.67%,环比下滑3.76%,下滑幅度较小,仍能为公司贡献稳定现金流。公司另一款核心手游《全民奇迹MU》上线两年半,目前位于IOS 游戏类畅销榜TOP 40-80 区间,表现较为稳健。2)页游板块实现营收0.76 亿元,同降46.49%。随着页游行业景气度走低,公司战略重心已向移动游戏转移。

新游上线,业绩有望释放。公司重点新游《神话永恒》、《英雄无敌:战争纪元》已正式上线。《英雄无敌》是一款由育碧官方授权、腾讯发行的卡牌SLG 手游,目前IOS 游戏类畅销榜维持TOP 30,SLG 长线运营特性有望为公司贡献稳定业绩。此外,公司引入腾讯作为重要战略伙伴,通过游戏领域合作强化公司核心竞争力。

投资建议:不考虑后续投资收益,预计2017-2019 年EPS 分别为0.24/0.29/0.37 元,对应PE 分别为32/27/21 倍。下调至“增持”评级。

风险提示:市场竞争加剧;政策监管风险;产品表现不及预期。

凯撒文化:新游集中启动及上线 2018年业绩增长可期

公司公布2018年一季报预告:预计实现归母净利润5764.77-6533.41万元,同比增长50%-70%。增长主要系《三国志2017》春节期间贡献收益及深圳惠程收购哆可梦公司确认投资收益。

一季报业绩超预期,主要系成熟游戏贡献收益及确认投资收益。1)公司精品成熟游戏贡献稳定收益。截至2018年3月28日,精品SLG《三国志2017》进入360热榜第3位,且春节期间表现优异贡献较多收益;《圣斗士星矢》国服版进入App Store动作类畅销榜第58位,日版进入畅销榜第26位;《传奇世界》进入App Store动作类畅销榜第17位。2)出售哆可梦确认3520万元投资收益。根据深圳惠程公告,深圳惠程收购哆可梦77.57%股权,其中交易对手之一国金凯撒持有哆可梦8.44%(投资成本1000万元),对应交易对价6755.52万元。国金凯撒系公司旗下投资主体,公司持有其61.16%股权,此次深圳惠程收购哆可梦公司可确认投资收益3520万元。

新游集中启动及上线,2018年业绩增长可期。公司游戏品类已成功由休闲卡牌拓展至SLG,2018年将重点突破高用户粘性及付费率的MMO类重度精品游戏,且大部分MMO游戏产品研发进度已达一半,公司2018年业绩有望表现亮眼。

1)总部及参投公司:预计18年年中或年底推出3-4款MMO类游戏。18年预计上线游戏包括《锦绣未央》、《银之守墓人:对决》(Q2-Q3)、《妖精的尾巴》(Q2或Q3)、《从前有座灵剑山》(Q3或Q4)等;

2)天上友嘉:18年预计上线游戏包括代号1(Q3、Q4)及代号《三国志2》(预计18年Q4或19年Q1上线)。另外《龙珠Z》的超宇宙激斗3D手游《龙珠觉醒》已于1月4日正式开测,内测7天预约数突破200万,有望于2018年正式推出增厚公司业绩。

3)酷牛互动:18年预计上线3-4款游戏,并积极布局H5游戏。酷牛擅长网络文学小说游戏改编,此前通过猫片获得起点超人气小说《玄界之门》多项全球独家改编权,覆盖影视、动漫、游戏(除页游)、舞台剧等领域,预计2018年下半年推出《玄界之门》改编手游。(资料来源:公开调研)

《环太平洋2》票房表现良好,坚定泛娱乐全产业链布局。公司积极推进影视、动漫、手游一体化运营,打造IP全产业链运营优势。在IP产业链上游,公司已拥有幻文科技、武汉泛娱两大IP平台,IP储备充足;在IP产业链中游,公司参投好莱坞大片《环太平洋2》表现较好,首映票房达1.36亿元,截至3月27日累计票房达4.67亿元,且连续一周保持日票房榜首位置;在IP产业链下游,2018年多款精品游戏预计将陆续推出,继续验证公司精品手游研发能力。

投资建议:公司IP储备充足,打造IP一体化运营模式,2018年精品手游集中推出,业绩增长可期。考虑哆可梦出售确认的投资收益,我们预计公司2017-2019年净利润分别为2.75亿元、3.9亿元、4.8亿元,对应Eps分别为0.34元、0.48元、0.59元。参考同类可比公司,给予2018年25X估值,对应目标价12元,维持"买入-A"评级。

风险提示:行业竞争恶化、成熟游戏流水下降过快风险、新游戏推出进度不及预期风险。

![[散户如何买股指]散户买刚上市开板的新股如何才能不被套?](http://www.zcaijing.com/res/189206.jpeg)

2019-07-30

2019-07-30 ![[股票指标大全]通用股票指标真正捕捉庄股启动点是什么?](http://www.zcaijing.com/res/189110.jpeg)

![[怎样学会炒股赚钱]炒股要如何学会仓位控制的技巧?](http://www.zcaijing.com/res/189096.jpeg)