根据清科集团旗下私募通数据显示,2016年7月全球共有22家中国企业完成IPO,另有利福中国在香港主板介绍上市(不计入本月IPO),本月IPO数量环比增加29.4%,同比增加15.8%。中企IPO总融资额为29.34亿美元,融资额环比增加23.0%,同比增加15.8%。本月完成IPO的中企涉及13个一级行业,登陆5个交易市场,中企IPO平均融资额为1.33亿美元,单笔最高融资额7.99亿美元,最低融资额1263.17万美元。22家IPO企业中16家企业有VC/PE支持,占比72.7%,其中运通网城仅在上市之时获得了交银国际控股、中国信达资产和复星国际三家基石投资者认购的1.94亿新加坡元。本月金额最大的三起IPO案例为:国银租赁上市(7.99亿美元),运通网城上市(4.66亿美元),中国物流资产上市(4.34亿美元)。较6月份来说,本月IPO的总募资额与上月基本持平,数量有所增长,市场表现平稳,各企业的IPO融资额比较平均,没有出现上月中银航空租赁大数额募资额拉高均值的情况。相较于2015年同期,本月资本市场稍显活跃,募资额同期增长了近9亿美元。从各资本市场表现情况来看,中企在海外和国内的交易所IPO融资额分别为21.01亿美元和8.33亿美元,企业IPO平均融资额分别为2.33亿美元和6407.69万美元。从募资额和IPO数量来看,香港主板无疑是7月中企IPO的主战场,香港市场也一改之前几个月的上市低迷,本月港交所IPO中企数量也回升到今年年初水平。

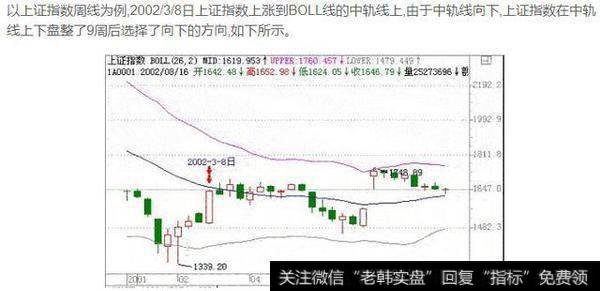

图1 : IPO数量和融资金额月度走势

来源:私募通2016.8

IPO批文发放有望提速,江苏系银行上市态势凶猛

从3月开始的IPO发行速度和合计募集规模来看,监管层有望在上市企业堰塞湖的排队压力下提速和提规模来调节发行节奏。7月8日和22日,分别有13家和14家企业获得证监会发行部公布的新股批文,募资规模约91亿和120亿元人民币。证监会今年单一批次IPO批文达10家以上,募集资金规模突破百亿元大关均刷新今年以来的记录。值得一提的是,有些后期过会的企业比起早已过会的企业更快地获得发行批文,究其原因,不少提早“放行”的过会企业募资规模较大,而每批次中这样的企业并不多,不难猜测监管部门在考虑市场承受力的基础上,试图将每批次发放批文募资规模维持在适当的量上。

7月20日,获得IPO批文的江苏银行启动申购,这是2014年1月上市的南京银行后又一家江苏省的上市银行。此外25日江阴银行也拿到发行批文,成为江苏第三家上市银行,A股首家农商行。此外苏南地区的无锡农商行、常熟农商行、吴江农商行和张家港农商行均已过会,苏系银行在仍然等发行批文的银行中独占4席,另有苏州银行分别在今年4月和6月进入上市辅导。不得不说,江苏省这些富庶地区的城商行、农商行在深耕本土,掌握当地资源方面有着国有银行所不具备的优势,资产质量也比较优异。较其他地区银行而言,江苏系银行更能配合当地经济的发展,做到有的放矢,但与其他的区域性银行一样,江苏的这些银行也会面临地域成长限制。

图2: 中国企业各资本市场IPO数量和融资额分布

来源:私募通2016.8

图3: 月度境外各资本市场中国企业IPO数量

来源:私募通2016.8

租赁公司IPO火热,豪华基石投资者捧场

7月IPO中募集金额排名的前三家企业分别为国银租赁、运通网城和中国物流资产,分别在香港主板、新加坡主板和香港主板上市,募集金额分别为7.99亿美元、4.66亿美元和4.34亿美元。继上月中银航空租赁募资十亿美元之后,本月又一租赁公司稳坐募资额头把交椅。国银租赁是中国首批租赁公司之一,也是首批中国银监会监管的租赁公司之一。

国银金融获三峡资本和全国社保基金会在内的6家基石投资者共计48.93亿港币认购;运通网城获得的1.94亿新加坡元来自于交银国际控股、中国信达资产和复星国际;中国物流资产上市之时则是获得了中民投资本、领睿一带一路投资、远洋地产和安邦资产直投部共计17.14亿港币的投资。可以说,公开发售的募资金额绝大部分是被基石投资者认购。而这些投资者中绝大部分是本土的投资者,这也是全球资本市场比较低迷,IPO活跃度不高,香港市场交投量不理想的情况下,国际投资者和香港机构对内地经济持谨慎态度的体现。

表1: 7月IPO企业融资金额Top10

交通物流业成新趋势,IPO中企集中在东南沿海

根据清科集团旗下私募通数据统计:7月中企IPO共涉及13个一级行业,从案例数来看,IT、化工原料及加工、其他分列前三位,分别完成4、3和2个案例;分别占比18.2%、13.6%和9.1%;累计占比40.9%。金额方面,金融、互联网、化工原料及加工分列前三位,募集金额分别为7.99亿、4.66亿、4.55亿美元,分别占比27.2%、15.9%、15.5%;累计占比58.6%。互联网、租赁和物流领域的企业在本月表现突出,主要体现在单笔IPO募资金额大。除了6月独占鳌头的中银航空租赁在港交所上市,本月国银租赁和中国物流资产也登陆香港主板,另有在新加坡上市的运通网城通过O2O的经营模式打造电商服务产业链,重在发展仓储物流的打造。联系到今年6月21日国务院公布的《关于转发国家发展改革委营造良好市场环境推动交通物流融合发展实施方案的通知》,可以说拥有交通物流发展模式的标的资产已经成为国内外资本新瞄准的价值洼地。

表2: 7月中国企业IPO行业分布表

根据清科私募通数据统计:7月中企IPO企业共涉及11个省,从总数来看,广东省、江苏省、北京市分列前三位,各完成IPO4、3和3家企业;分别占比18.2%、13.6%和13.6% ; 其中有VC/PE支持的企业共16家,广东省、北京市、山东省分列前三位,分别中企IPO4、3、2家,分别占比25.0%、18.8%、12.5%。中部地区仅有传统行业的海波重科和中国优质能源上市,募资规模也居排名后半段。

图4: 7月中国企业IPO地域分布图

来源:私募通2016.8

超七成中企上市前有VC/PE支持,退出回报周期平均为5年

根据清科私募通数据统计:2016年7月,22家IPO企业中16家企业有VC/PE支持,占比72.7%。IPO退出共15起,涉及机构49家,19支基金。本月IPO退出数量同比上升87.5%,环比上升100.0%。以发行价计算,2016年7月IPO退出平均回报倍数为2.06倍。深圳中小板、深圳创业板、上交所和香港主板的平均退出回报倍数分别是2.34、2.28、1.94和0.62倍,对比上月的退出情况略显逊色,这主要是因为本月IPO企业的发行价都不高。大多数机构大都在2010年-2015年对投资标的进行投资,通过IPO退出的周期平均在5年左右。

表3: 2016年7月各资本市场IPO平均账面回报情况

来源:私募通2016.8

海波重科上市,机构退出存疑

海波重科主营桥梁钢结构工程业务,业务范围主要包括桥梁钢结构的制作和安装,致力于桥梁钢结构的制造。2009年9月1日,海波重科获科华银赛创投、友安投资、天堂硅谷、华工创投和大华资产联合投资4000万元人民币。从证监会披露的信息看来,海波重科在2014年5月进行了预披露,可以推测,一年多以前的海波重科已经进行了上市辅导。但2013年1月15日,大华资产以每股5.66元转让给九派创投200万股,对比2012年年末每股收益0.43元,转让收益率超过13倍,但上市后的普遍市盈率超20倍。这个时点机构的退出值得思考。此外,友安投资在2009年12月后再也没有出现,以回购方式退出海波重科的时间和金额都未披露。

表4: 有VC/PE支持的IPO企业退出情况表

来源:私募通2016.8

注:从2015年第一季度开始,清科研究中心《中国企业上市研究报告》系列中的海外研究市场范围由原十三个扩大到十六个:包括NASDAQ、纽约证券交易所、伦敦证券交易所主板和AIM、香港主板、香港创业板、新加坡主板、凯利板(原新加坡创业板)、东京证券交易所主板、东京证券交易所创业板、韩国交易所主板和创业板、法兰克福证券交易所、多伦多证券交易所主板、多伦多证券交易所创业板和澳大利亚证券交易所,其中多伦多证券交易所主板、多伦多证券交易所创业板和澳大利亚证券交易所为新增加的三个市场,特此说明。

2019-05-25

2019-05-25

![[外汇夜盘交易时间]外汇交易盘面已退市,资金就没有了吗?](http://www.zcaijing.com/res/187179.jpeg)

![[吉利收购戴姆勒股份]吉利收购戴姆勒部分股权后,占奔驰股权的多少?](http://www.zcaijing.com/res/184144.jpeg)

![[国内a股上市公司有哪些]A股上市公司哪些家每年分红率和股息率比较高,其值有什么区别,我们如何选择?](http://www.zcaijing.com/res/181578.png)

![[上市公司员工持股计划现状]如果一个上市公司计划发行一百万股,可是只卖出八十万股,那剩下的二十万股怎么办?](http://www.zcaijing.com/res/181570.jpeg)