新三板分层制度落地后,流动性“红利”似乎并未达到市场的预期。二级市场交投清淡、定增融资冰冻效应持续,流动性僵局难以破解。无论是挂牌企业还是投资者,都出现逃离新三板市场的迹象。

某券商新三板业务相关负责人透露,由于流动性状况未有改善,一些挂牌企业已萌生“退意”,部分公司正在接受中介机构上市辅导,酝酿从新三板退出重新排队IPO。对于当前流动性困境,业内人士建议,进一步加快制度改革节奏,如探索竞价交易体系、放开投资者门槛、引入更多机构投资者等。

流动性难题待解

新三板市场分层制度实施,让投资者对新三板市场“流动性低迷”困局的解决抱有期待。不过,分层方案正式实施一个月以来,似乎并没有有效改善市场的流动性状况。

机构数据显示,仅6月27日、28日分层制度实施头两日,新三板市场交易量分别突破8.5亿元、10.17亿元之外,其他时间交易量并没有出现持续猛增的迹象,7月15日新三板市场单日成交额仅为3.94亿元,接近今年2月的成交最低值。截至7月22日的一周,新三板市场成交金额为25.95亿元,而这已经是连续第三周市场成交金额低于30亿元。

从创新层的交易活跃度看,二级市场的状况也不乐观。据第三方机构统计,6月27日至7月19日,2022只新三板股票进行交易,除了主板退市股票外,712只创新层股票进行交易,1310只基础层股票进行交易。这意味着,即便被加入创新层名单,不少挂牌企业在二级市场中仍然没有任何交易。

除了二级市场交投清淡之外,新三板定增融资市场也出现了整体降温情况。联讯证券数据显示,7月16日-22日,新三板市场共有42家企业发布了定增预案,与上周相比,发布预案企业数量减少了20家,环比下降32.26%。从发布的定增预案来看,预计融资金额达21.12亿元,比上周减少了15.60亿元,环比下降42.48%。

“很多投资机构在参与新三板定增的时候,发现不少新三板股票都跌破了增发价,定增产品的回报收益太差,很难吸引新资金进场。而从近期情况来看,一些三板企业的定增方案中途流产的例子也越来越多,很多公司因为各种原因都不得不延期认购或者直接中止定增方案。定增融资市场不乐观。”某新三板投资机构负责人分析。

业内人士认为,分层制度的推出仅能在结构上解决部分流动性问题,不能解决全市场的流动性问题。广证恒生总经理、首席研究官袁季分析,目前新三板7500多家企业中有2038家有交易,占比只有27%,成交额前100名的企业已占新三板总成交额的64%,流动性较差。要全面解决流动性问题其实很难,但可以通过结构性建设让部分企业享受高流动性,部分企业享受本领域的流动性。

部分企业心系IPO

值得注意的是,由于新三板市场流动性状况迟迟难改善,加上市场融资状况不佳,部分挂牌公司对新三板市场的期待逐渐转冷、退意萌生,其中不乏刚刚晋级创新层的企业。

7月21日,一家新三板挂牌企业发布上市辅导备案公告,称计划在A股上市,目前正在接受中介机构的辅导。未来若提交IPO申请材料并获受理,其在股转系统的股票将申请暂停交易。“分层制度落地后,市场状况表现不佳,为了满足融资需求,很多企业又对回到A股市场重燃希望,放弃三板市场转向主板市场的意愿非常强烈。”深圳某大型券商新三板业务负责人表示。

据上述券商新三板业务负责人表示,目前已经有不少挂牌企业明确表示在接受上市辅导,退出新三板市场的趋势比较明显。一方面,部分企业质地以及营收的情况已经完全符合主板或创业板的挂牌条件,市场给予的估值也比较高;另一方面,即便企业已经加入创新层名单,但市场交易不活跃、融资情况不乐观,让这些挂牌企业逐渐产生“离场”的念头。

“现在二级市场做市的股票没有交易量,估值难以抬升,对想要参与的投资机构或个人没有吸引力;定增项目也越来越难发,而融资需求客观存在。此外,每年还需要根据公开市场的合规要求付出相应的成本,对我们来说压力很大。”深圳某新三板挂牌企业负责人坦言,如今在新三板市场生存压力越来越大,等待新的政策突破需要消耗很长时间,有挂牌而没有交易和融资,企业将付出更高成本。

不过,除了排队IPO之外,也有不少新三板公司借助并购重组的方式弯道超车,实现登陆沪深市场的目标。7月中旬,一家新三板公司发布拟申请在新三板终止挂牌的公告,称有创业板公司拟以发行股份及支付现金的方式,购买100%股权并募集配套资金,目前双方已经达成交易并签署协议。这也意味着该挂牌企业有望通过被上市公司收购的方式成功走向创业板。

数据统计显示,从2015年1月1日至7月22日,新三板共有33家退市公司。其中,因转创业板而退市的企业有3家;因被收购而退市的企业有9家;因无法披露年报而主动退市的企业有7家;因无法披露年报而被股转公司摘牌的企业有2家;因公司需要而主动退市的企业有12家。

分析人士认为,分层制度推出以后,除了没能大幅改善流动性状况之外,配套政策也让企业的态度及预期发生了改变,部分挂牌公司短期内在等待更多政策红利出台以便提升其估值。另一方面,近期新三板市场监管趋严,定增融资资金占用检查、券商职业监管都在收紧,创新层的监管及服务等后续政策供给仍未明朗,也一定程度造成“僵局”暂时难以打破。

各方盼配套政策落地

不少券商新三板业务人士认为,由于缺少配套政策跟进,创新层企业目前并未感受到分层前后的差异,其政策红利效应可能在逐渐弱化。与此同时,一批新三板投资产品兑付高峰来临,对二级市场可能造成一定冲击。如何解决产品退出问题也成为市场亟待解决的难题之一。

在业内人士看来,近几年新三板市场的制度改革速度始终未达到市场预期,也是造成市场僵局难解的重要原因之一。各方也在积极呼吁在做市制度的完善、投资者门槛的降低、做市机构的扩容等方面有所突破,从而在根本上解决新三板市场的流动性问题。

目前,投资者门槛的降低仍然是机构和企业希望推进呼声最高的政策。“对于做市商而言,最大的困惑是现在的市场找不到对手盘,再好的企业,无论是利润还是成长性而言,都没有交易。因此,我们建议,监管层在考虑降门槛的时候,可以更坚决一些,比如按照私募基金的标准降到100万元,相信投资人对企业的质量有很强的研究能力和风险控制能力。”东北证券(000686)股转业务总部总经理胡乾坤表示,分层以后,有价值投资的企业将会逐渐体现,未来的流动性也会随之提升,希望分层后相关配套政策尽快出台。

国信证券(002736)场外市场部总经理鲁先德认为,分层的理想状态是可以让层与层之间的转化处于比较平衡的阶段,大量公司在两层之间转换。待分层提供差异化的服务和监管之后,不排除未来还会有更多分层出现。“从分层的角度来看,基础层和创新层之间需要有一个完整的退出和流动机制,贴上创新层标签的企业不代表会始终获得认可,而基础层优秀的企业也有机会再次上升到创新层,预计这方面的配套政策会比较快出炉。”

联讯证券研究总监付立春则表示,新三板制度红利正在弱化,引入大宗交易制度成为了监管层的首选,大宗交易平台有望年前推出。“在大宗交易制度下,大宗交易的成交量和成交金额不纳入实时行情和指数的计算。大宗交易制度的引入可以起到稳定市场交易价格的作用,将投资基金和大股东大量减持对市场股价的冲击降至最低。”

从近期股转系统方面的表态看,围绕新三板市场流动性改善的制度创新措施仍存后手。日前,全国股转公司副总经理隋强表示,在新三板未来发展规划方面,股转系统近期将从逐步落实挂牌公司分层管理的差异化制度安排、研究新三板流动性一揽子解决方案、优化市场管理、强化市场监管四方面入手。隋强表示,股转系统将全面评估新三板市场流动状况以及影响因素,从源头厘清市场定位,推动完善法律依据,改革交易制度,丰富投资者群体,提高挂牌工作质量,增强做市商交易定价能力等。目前这些工作正在有序推进。

新三板并购生态渐变

尽管新三板市场流动性困局难破解,但对A股上市公司而言,一些优质的新三板企业是绝佳并购对象。随着新三板市场分层制度落地,不少企业投资价值凸显,也令新三板市场成为上市公司进行产业布局的“热土”。

不过,由于监管规则变化,部分新三板企业通过并购重组方式转进A股市场的计划中途夭折。机构人士分析,上市公司布局新三板市场的战略可能会发生变化。

创新层企业价值凸显

近年来,基于自身产业规模的扩大和战略布局的考虑,不少上市公司开始将眼光集中到新三板市场,寻找合适的并购标的。同时,上市公司参股新三板企业、子公司申请挂牌新三板市场的情况也日益增多。在业内人士看来,随着并购重组市场逐渐火热以及分层制度的实施,新三板市场尤其是创新层企业正逐渐成为上市公司并购重组的标的池。

日前,某上市公司发布公告称,拟以发行股份和支付现金的方式收购三家新三板公司,合计交易价格超过29亿元,若交易顺利达成,将刷新A股上市公司和新三板重组交易的交易额纪录。无独有偶,7月中旬,另一家新三板公司发布拟申请在新三板终止挂牌的公告,称有创业板公司拟以发行股份及支付现金的方式,购买100%股权并募集配套资金。若交易达成,该公司将通过被上市公司收购的方式进入A股市场。

中信证券(600030)分析师胡雅丽认为,主板公司业务转型与拓展的需求与新三板公司上市遇到的困境共同造成新三板企业被主板公司收购案增多。另有券商新三板业务负责人指出,由于并购重组市场的发展,新三板市场中不少优质企业成为上市公司的并购对象。随着创新层的推出,优质企业的价值更加凸显,上市公司在选择投资标的时将更有针对性,创新层的企业也成为投资价值洼地,预计上市公司布局新三板市场的热情不会降低。

据联讯证券新三板研究院不完全统计,新三板已挂牌企业中,上市公司位列前十大股东的已达291家,占挂牌公司总数的3.8%。其中,由上市公司直接控股的挂牌企业达99家,上市公司充当第二大股东的挂牌企业有72家。联讯证券新三板研究总监付立春认为,除个别企业由于运营策略导致成本过高,形成大幅亏损外,上市公司参股或控股的新三板已挂牌企业业绩整体表现良好,优质企业数量众多。

并购失败案例频现

尽管上市公司布局新三板市场的动作频繁,但随着监管环境的变化,新三板市场的并购生态也有所变化。据悉,由于近期并购重组方面的监管力度收紧,上市公司与新三板公司的并购重组告吹案例频现。对于终止原因,有新三板公司方面解释为“证券市场环境、政策等客观情况发生较大变化”;也有投行人士指出,创业板公司并购新三板企业,可能涉及借壳上市,进而触及监管红线,从而导致重组失败。

广证恒生总经理兼首席研究官袁季表示,新三板从2014年逐渐发展成为“并购池”,主板企业和投资机构在新三板市场内去寻找并购对象。对于上市企业来说,把新三板挂牌公司吸收合并为自己的全资子公司可以实现对公司的完全控制,让子公司的运营完全为公司的发展战略服务,能够使业务协同效应达到最大化。但事实和预期大不相同,对新三板公司的并购和控股还并不是主流模式,现阶段主流模式是参股。

在业内人士看来,由于市场规则的变化以及新三板后续政策红利的预期,新三板市场的并购模式可能重塑。一方面,上市公司直接收购新三板企业的动作可能有所谨慎,并购的难度也会加大;另一方面,随着分层制度的完善,新三板市场内部并购或将涌现,有潜在溢价和升层空间的基础层企业将成为上市公司围猎的对象。

2019-07-30

2019-07-30

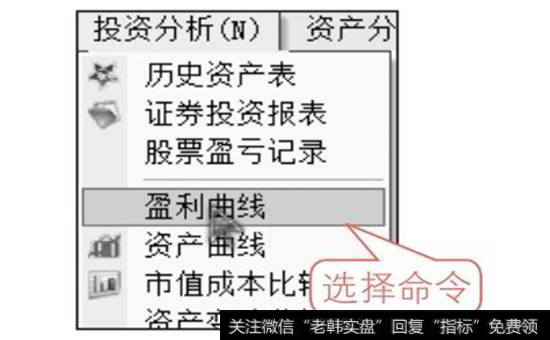

![[小财神酒]什么是小财神的资产曲线功能?](http://www.zcaijing.com/res/187720.png)

![[小财神酒]什么是小财神的交易流水功能?](http://www.zcaijing.com/res/187716.png)