财汇大数据终端显示,截至7月23日,两市已有20多家上市公司发布2017年半年报。随着半年业绩的披露,部分公司的并购成绩单同样公布出来。

沪市主板公司再升科技日前披露的半年报显示,上半年公司实现营业收入2.17亿元,同比大幅增长51.63%;实现净利润为4465.83万元,同比上升47.17%;扣非净利润4186.37万元,同比增长51.58%。查阅资料发现,公司此前收购了重庆科技金融集团持有的重庆造纸工业研究设计院有限责任公司20%股权,重庆纸研院成为公司全资子公司。公告显示,截至6月30日,重庆纸研院实现营收2164.69万元,净利润166.96万元。另外,公司董事会此前审议通过《关于收购苏州悠远100%股权的议案》。

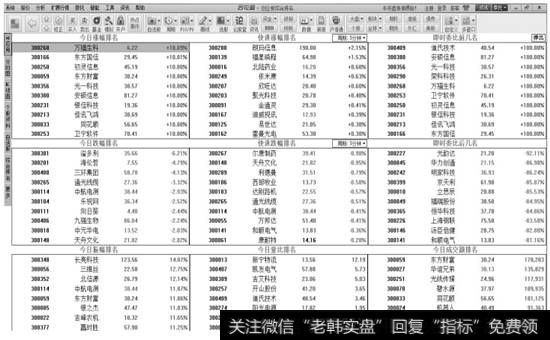

今年以来的分化行情中,创业板公司的并购重组业绩情况更加惹人关注。具体来看,目前已经披露中报的创业板公司中,恒通科技今年上半年收购恒通远大剩余股权,使其成为全资子公司,上半年投资盈亏为盈利52.30万元。富祥股份上半年实现营业收入4.75亿元,同比增长30.52%;实现归属于上市公司股东的净利润1.01亿元,同比增长17%。公司在去年8月收购潍坊奥通70%股权,今年上半年潍坊奥通的营业收入为350.42万元,实现净利润为-231.54万元等。

“就目前披露的中报来看,上市公司并购重组的业绩情况还不错,当然也不排除‘靓女先嫁’的因素。不过,结合业绩预告等情况来看,部分公司的并购业绩正在出现危机。特别是前一两年做的并购,部分并购标的的半年盈利情况落后于全年安排,可能拖累公司业绩,触发业绩补偿、计提商誉减值等。”长江证券分析人士表示。统计数据显示,2016年年报中,A股市场共有341家公司合计商誉减值101.24亿元。其中,中小板公司119家,合计商誉减值46.09亿元;创业板公司83家,合计商誉减值20.38亿元。

本站注意到一直以来,创业板都是A股市场并购的活跃板块。特别是外延式并购,已经成为创业板公司盈利的重要来源。

国金证券研究报告显示,并购重组对于创业板业绩增长的贡献虽然逐年下降,但仍然影响较大。今年以来,并购重组审核缓慢,要求严格,创业板外延式并购规模进一步下滑。剔除温氏股份和前一年发生过资产重组的57家创业板公司后,创业板2017年上半年净利润增速从24.6%下滑到19.4%,但这57家公司中报净利润增速却高达88.5%。“由于内生增长对公司规模优势和成长阶段有一定的要求,创业板的中小型企业依靠内生积累成长往往十分缓慢。而外延式并购能够使其快速成长,所以外延式并购一直是支撑创业板高速增长的动力。”国金证券表示。

A股并购重组在2015年出现过高潮。一般而言,并购重组的业绩承诺期限为3年,也即到2018年,A股将有大量的并购资产业绩承诺到期。届时没有了业绩承诺的约束,相关标的资产出现业绩大幅下滑的可能性很大,由此会拖累上市公司利润表现,进而出现被迫计提商誉减值等情况。国金证券进一步指出,从2010年至今,创业板大量的并购重组在公司账面上形成了巨额的商誉。截至今年第一季度,创业板所有公司商誉共2110亿元,将温氏股份剔除后,商誉占创业板公司净资产比例高达19%。而今年以来已经有多家创业板公司因为收购标的业绩不达标而计提巨额商誉减值,对业绩造成巨大影响。商誉减值,已经成为高悬在创业板之上的“达摩克利斯之剑”。

![[上证50权重比例]上证再现V反,权重行情是否正式重启?](http://www.zcaijing.com/res/189232.jpeg)

2019-07-30

2019-07-30 ![[熊市末期]熊市到来有哪些征兆?](http://www.zcaijing.com/res/188550.jpeg)

![[2018年上证指数最低点]2018年上证指数能到4000吗?](http://www.zcaijing.com/res/188466.jpeg)

![[上证指数行情]上证指数二连阳,4月12日还能继续延续这种走势吗?](http://www.zcaijing.com/res/188455.jpeg)

![[创业板指数]创业板的崛起是否代表着牛市的来临?](http://www.zcaijing.com/res/188313.jpeg)

![[什么是创业板块]什么是板块的联动性?做波段的散户你知道吗?](http://www.zcaijing.com/res/187488.jpeg)