图注:MSCI中国指数、恒生指数、上证综指以及深证综指今年以来走势图

目前,A股市场中约有80%的交易量是大量散户投资者贡献的,这种市场特性也是促成2015年上半年A股出现大牛市行情的原因。这一波牛市中,尽管政府和监管部门试图给狂热的市场情绪降温,但是许多散户还是义无反顾地冲入股市,为这波牛市添柴加火。相比之下,大部分境外投资者并没有受到这种极度乐观情绪的感染,外盘行情并没有跟随A股市场出现暴跌。

但是,今年以来,中国国内市场投资者和境外投资者的表现出现了截然不同的变化。是不是过去两年中A股市场的散户投资者变得越来越理性成熟,还是A股市场的交易结构出现了根本性变化?

分析师认为,A股市场和香港市场今年以来走势出现较大反差的原因一部分是因为两地市场中存在结构性差异,主要包括投资者构成不同以及市场情绪存在差异,这些结构性差异导致两地股市今年以来的涨跌幅度出现分化,当然这些差异也在随着交易制度变革而逐步拉近。

在分析A股市场和港股市场的走势分化情况时,必须要了解这两个市场的制度性差异。上证综指和深证综指都是追踪A股市场挂牌上市股票的指数,这两个指数的计价资产是人民币,除了一小部分合格境外机构投资者QFII之外,参与A股市场交易的基本上只有大陆的投资者。相反,在香港市场的挂牌上市的H股则会吸引到另外一批投资者群体,包括香港本地投资机构以及其他境外投资机构。虽然从2014年11月以来,沪港通和深港通渠道开通后,境外投资机构可以更加便捷地投资A股,同时内地投资者也可以直接买入香港股票,但是这个投资渠道仍然存在一些限制。简而言之,分析师认为,A股市场和港股市场的涨跌不同步主要是因为主导行情走势的投资者组成结构不同,尽管这种差异目前已经越来越小。

图注:MSCI中国指数中各个行业板块今年以来累计涨跌幅对比图

不仅如此,MSCI中国指数只包括149支股票,相比之下上证综指要囊括1299支股票的走势,而深证综指则追踪1997支股票。因此,A股市场的大盘指数要覆盖来自多个行业板块的大量股票,不可避免地要受到一大部分业绩较差股票拖累。同时,MSCI中国指数引入了阿里巴巴集团、百度公司、网易公司以及京东公司等多家在纳斯达克市场和纽约交易所挂牌上市的 中国互联网(爱基,净值,资讯)巨头企业,但是这些公司并没有在A股市场或者港股市场挂牌交易。目前,中国互联网巨头公司中,只有腾讯公司的股票在香港挂牌上市,因此恒生指数在一定程度上受益于今年以来这波互联网板块主导的上涨行情,今年以来MSCI中国指数中科技板块股票的涨幅接近30%。相比之下,上证综指和深证综指中并没有包括这些互联网巨头,指数中科技行业股票的累计跌幅分别高达5%和3%。因此,MSCI中国指数和A股指数中覆盖的科技板块实际上并不相同。

图注:2015年6月以来A股市场上证综指与深证综指融资余额走势图

此外,今年以来A股市场和港股市场中投资者的情绪也大不相同。从2015年夏天牛市结束至2016年春季期间,上证综指几乎腰斩,同期上海市场和深圳市场中股票融资余额也几乎没有变化。究其原因,在散户主导的A股市场中,大陆投资者由于一系列股灾而产生心理阴影,因此不再敢下重注投资股票,这也是散户主导股市中常见的现象。

图注:上证综指中各个行业板块今年以来累计涨跌幅对比图

相比之下,影响香港市场中挂牌交易股票走势的驱动力更大程度上来自境外投资者对中国经济发展基本面的预期,因此在2014年至2015年A股大牛市并没有吸引太多境外机构参与。通常而言,境外投资机构更关注每个月中国市场铁路货物运输量、发电量、信贷总额增速、采购经理指数PMI、航空旅客流量、电商包裹配送数量以及汽车销量等追踪经济发展的指标。目前来看,中国经济中各项指标的增长势头都非常强劲。

对于今年下半年中国金融市场资金流动性,境内外投资者也有不同预期。大部分大陆投资者预期今年下半年中国央行会开始收紧货币政策,而目前大部分境外投资机构尚未看到任何明确信号。

以上这些因素,包括投资者构成不同、市场覆盖范围不同、投资者情绪不同以及市场预期不同,是许多股市分析师在解释A股市场与港股市场走势差异时常用的一些理由,许多投资者也选择相信这些因子。

但是分析师认为,这些解释或许没有深入挖掘内地与香港股市之间存在的更加深刻的联系。不论是恒生指数、MSCI中国指数还是上证综指,覆盖的主要都是中国企业,因此这些股市指数的走势应当具有较高的相关性。如今,这种正相关性已经开始展现,这几个股市指数的走势逐步趋同,而今年以来各大指数累计涨跌幅不同仅仅是因为这几个指数的起点不同。

图注:深证综指中各个行业板块今年以来累计涨跌幅对比图

过去几年中,在A股市场和香港市场两地同时挂牌上市的同一家公司的股票长期存在较大价差,尽管许多投资者想要进行套利交易,但是这个价差却长期没有收敛。追踪两地同时挂牌的A/H股票溢价的指数很少跌落至100点,大部分时间中,A股市场挂牌的股票都相对H股享受较高的估值。

图注:2006年以来A/H股溢价指数走势图

一些股市分析师认为,A股市场估值比H股市场高的原因是中国金融市场是一个较为封闭的资本市场,同时A股和H股不能互相转换,而这种制度性差异就是造成A/H股价差的主要原因。不过,从去年一月以来,分析师注意到随着亚洲各大股市普遍反弹,A/H股的溢价水平也在逐渐收敛。

图注:MSCI中国指数与上证综指动态市盈率对比图

从A/H股溢价指数的历史走势来看,2012年至2014年期间,A股市场和H股市场基本上没有存在什么溢价效应。如今两地股市又再次回到上一轮牛市起步之前的情况。同时,MSCI中国指数与上证综指的动态市盈率差距也开始逐步收缩。深圳市场中金融行业股票较少,代表中国经济转型的 新经济(爱基,净值,资讯)公司股票较多,因此此前长期享受高估值,但是如今深证综指的整体估值水平也在向下靠近其他股票指数。

图注:MSCI中国指数、上证综指、深证综指平均动态市盈率历史走势图

在今年亚洲地区各大股市整体向好的大环境下,A股市场主要大盘指数基本没有上涨的情况让分析师有些担忧。不过,这种表面上的涨跌幅差异实际上反映了中国市场各大股票指数估值差异开始收敛至同一水平。

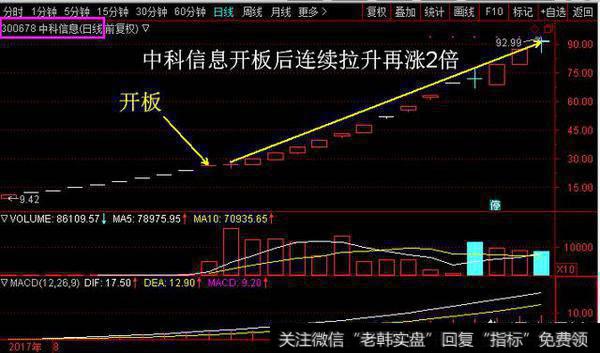

同时,尽管A股市场今年以来大盘指数表现平平,但是在一些行业板块中,仍然涌现出一些表现非常亮眼的龙头股票。在上海和深圳市场中,今年以来业绩稳定性和增长性较高的龙头企业受到投资者追捧,这些公司普遍拥有大众知名的品牌、差异化科技以及稳定的供应链,包括贵州茅台公司(今年以来累计上涨25%)、五粮液公司(今年以来累计上涨30%)、海康威视公司(今年以来累计上涨51%)、歌尔股份公司(今年以来累计上涨28%)、科大讯飞公司(今年以来累计上涨17%)以及格力集团(今年以来累计上涨33%)。

国际知名投行Bernstein覆盖的A股股票范围也反映了今年以来A股市场风格转换。如果我们把A股股票分为新经济板块和消费板块两个部分,然后去除代表旧经济的传统行业股票。其中,分析师没有考虑股票分析师评级因素,并将汽车行业划分为新经济板块,将华夏幸福等房地产开发企业划分为旧经济板块。在Bernstein投行覆盖的A股股票中,代表中国新经济的股票今年以来累计平均上涨14%。相比之下,代表旧经济的中国传统行业股票今年以来涨幅仅为2%。尽管A股市场的大盘指数表现较为低迷,但是引领中国经济的消费和科技板块股票仍然创下不俗的表现。这两个板块也成为境内外市场投资者共同追逐的热门题材。

许多投资者都喜欢说,这一次市场不一样。在2015年春季发动的牛市行情中,上证综指成为亚洲各大股市中的领头羊,其中一带一路概念成为投资者追捧的热门板块。其中,上海电气公司(股票代码:601727)的市盈率一度攀升至98倍的高位。而中船防务公司的股票在2014年12月至2015年5月短短几个月时间内股价大涨200%,市盈率一度高达347倍。核电项目零部件供应商中国一重公司的股票市盈率甚至飞升至1300倍,一年内股价涨幅高达六倍。但是, 今日这些曾经的热门股票都已经跌回原位。

整体来看,今年下半年中国央行收紧货币政策预期可能会对汽车、娱乐、房地产、大宗商品以及能源等受M2货币总量影响较大板块股票产生一定影响。但是,从更大的范围来看,A股市场今年以来走势低迷的主要原因包括三点:一是境内投资者无法通过A股市场参与投资代表中国经济未来的最具活力的互联网公司;二是随着制度门槛被打通,A股市场和港股市场的投资者结构也在逐步趋同,因此大陆市场和香港市场的估值差异也在开始收敛,表现为港股市场涨幅超越A股市场;三是护城河较宽的高品质龙头企业股票产生了超越大盘指数的超额收益,这些公司为投资者带来可长期可持续的高投资收益,这些公司主要集中在消费、医疗保健以及科技板块。因此,A股市场大盘指数低迷并不是因为投资者担心潜在的市场与政策风险,而是A股的市场结构已经开始悄然转变。

搜索

复制

2019-07-30

2019-07-30

![[花荣新浪博客]花荣股市最新私人操盘日志:指数回踩说明了什么?](http://www.zcaijing.com/res/189195.jpg)