当前货币市场存在一大堆问题,调整存款准备金率是一项很好的举措来进行调控。但为何在这么强的预期下,央行还不调整存款准备金率呢?原来,央行调整存款准备金率也是有顾虑的,我们来分析一下央行在顾虑什么。

“降准”是否意味着货币政策开始全面放松释放出的大量资金是否会流向房市、股市对此,央行行长周小川今年3月曾公开表示,近年来,存款准备金率工具的使用主要和外汇储备增加或减少所产生的对冲要求有关,因此绝大多数情况下,存款准备金率调整并不是表示货币政策松紧的信号,释放出的资金广泛分布在国民经济各个方向,没有典型的方向,并不是为了增强股市的信心或者主要流向房地产行业。

央行指出,在稳健货币政策取向下,此次准备金率结构性调整不会影响银行体系总体流动性,符合稳定总量、盘活存量、优化结构的原则。

对于下一阶段的货币政策,央行明确,将继续实施稳健的货币政策,保持适度流动性,实现货币信贷及社会融资规模合理增长,并在此基础上进一步创新运用好货币政策工具,改善和优化融资结构和信贷结构,促进经济结构调整。

货币供应量增长是由基础货币、货币乘数共同决定的。央行所采取的综合思路,其实是通过持续维持高准备金率水平,约束银行业放贷能力,限制货币乘数的提高,以维持货币供应量总水平的有限扩张;而在金融支持实体经济稳增长的政策背景下,央行一是通过逆回购投放基础货币,二是通过推动债券市场,尤其是银行间债券市场的大发展,来提高直接融资规模、放大社会融资总量,但直接融资的放大并不会推高货币供应量M2。这即是目前央行政策思路的逻辑。

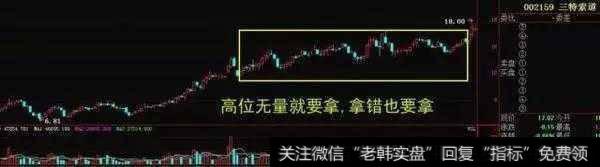

在这一逻辑下,市场一再预期的存款准备金率水平降低的靴子迟迟未落,而逆回购的规模却在连续放大。这一逻辑将导致银行体系信贷规模的扩张有限,并且会加剧金融脱媒,但在宏观上有利于中国货币供应量增长的可持续性,微观上实际也有利于银行体系保持信贷资产的稳健性。

从最新数据来看,2012年7月已经是这样的格局。当月,人民币贷款增加5401亿元,但7月份社会融资规模为1.04万亿元,比上年同期多5023亿元。其中企业债券净融资2487亿元,同比多增2065亿元。银行间市场的创新也层出不穷,8月7日,银行间债券市场还首次非公开发行首批资产支持票据。

最近几年,银行间债券市场的发展可谓迅猛。2005~2011年中国企业债券市场存量规模年均增速高达60%。从银行间市场发行企业资产规模前100名企业的融资结构变化来看,2005~2010年,这些企业融资总量中债券融资占比已从8%上升到23%。在中央直属企业中,这一趋势更为明显。目前,债券市场已成为中央企业融资的主渠道,满足了这些企业超过50%的融资需求。在社会金融资源总体有限的约束下,大型企业债券融资比重的上升可以将信贷资源腾挪出来,这为解决中小企业融资难创造了空间。以民生银行为代表,中小企业已经成为银行资产业务的定位方向。

在货币创造逻辑上,直接融资的货币创造效应显然要低于银行信贷。维持高存款准备金率、大力发展债券市场,这都可以在总量上降低中国的货币乘数。

2019-07-30

2019-07-30

![[特斯拉汽车]特斯拉第四季度营收同比增长88.4%,而毛利率大幅下降的原因分别是什么?](http://www.zcaijing.com/res/180784.jpeg)