从公布股权质押的公司看,创业板公司和中小板公司占比较高,甚至一度达到约七成的比例。业内人士分析认为,创业板和中小板公司中大部分是民营企业,这些公司集中发布股权质押解除公告,意味着近期一系列支持民营企业融资的政策效果已经显现,部分民营上市公司的股权质押风险得到了一定的化解。

上市公司股权质押风险正在逐步化解。

近期,A股不少上市公司纷纷发布解除股权质押公告。其中既有公司主要股东全部解除质押,也有部分解除,更有不少公司通过股权转质押或各种创新方式解决股权质押问题。据不完全统计,11月份以来,已经有200余家上市公司发布了解除股权质押公告。市场人士表示,近期,各路纾困资金陆续到位,股票市场逐步激活,上市公司股权质押风险正逐步得到纾解,这有利于为优质上市公司和民营企业提供长期融资支持。

密集公告解除质押

11月20日,深市上市公司湖南发展发布公告称,公司控股股东湖南发展集团所持有的部分公司股票全部解除质押。公告显示,公司第一大股东湖南发展集团此前将持有的9800万股公司股票进行了质押,上述股票已于2018年11月19日全部解除质押。

这是近期众多上市密集公告解除股权质押的一个缩影。

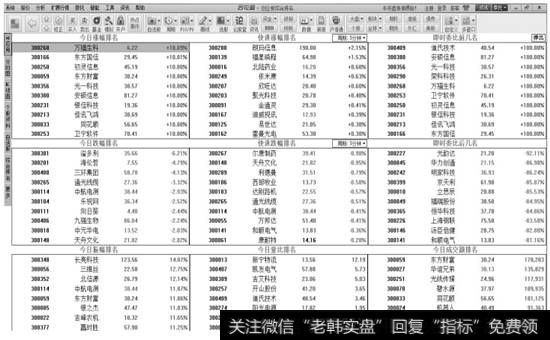

据不完全统计,11月份以来,沪深两市有超过200余家上市公司发布解除股权质押公告。其中,11月12日至11月19日,沪深两市已有171家公司发布公司股东解除股权质押公告。其中,11月12日晚间,有28家公司发布解除质押公告;13日和14日晚间,各有18家公司股东宣布解除质押;15日晚间,有24家公司发布解除质押公告;16日晚间,有26家公司发布解除质押公告;而11月19日晚间,又有28家公司发布股东解除股权质押公告。

如此密集公告股权质押,这在A股历史上较为罕见,也意味着上市公司股权质押风险正在得到有效纾解。

数据显示,截至11月19日,沪深两市市场质押股数6422.32亿股,占总股本的10%,市场质押市值为48162.27亿元;截至11月19日,大股东质押股数为6054.93亿股,大股东质押股数占所持股份比为6.62%,大股东未平仓总市值为14536.64亿元。

从公布股权质押的公司看,创业板公司和中小板公司占比较高,甚至一度达到约七成的比例。业内人士分析认为,创业板和中小板公司中大部分是民营企业,这些公司集中发布股权质押解除公告,意味着近期一系列支持民营企业融资的政策效果已经显现,部分民营上市公司的股权质押风险得到了一定的化解。

多方式缓解质押问题

梳理上市公司解除股权质押的公告不难看出,当前各公司缓解股权质押问题的方式多样。

大股东股权转让或引入战略投资者,成为上市公司化解股权质押问题的方式之一。鼎汉技术11月12日发布公告称,将引入广州轨道交通产业投资发展基金(有限合伙)作为战略股东。其中,广州轨交基金拟受让公司实际控制人顾庆伟持有的公司5.3%的股权、拟受让新余鼎汉持有的4.7%的股权,合计持有公司10%股权。鼎汉技术引入战略投资者的背景是实际控制人顾庆伟及其一致行动人新余鼎汉电气处于质押状态的股份占比较高。

还有的公司大股东通过债权融资来置换股权质押款。比如创业板上市公司正业科技的控股股东和实际控制人通过债权融资的方式,合计获得外部机构4.16亿元的资金支持,有效纾解控股股东股权质押带来的流动性风险。

除了一次性解除质押外,也有不少上市公司股东先解除部分质押股权,然后再质押,以此来逐步降低质押率。比如,美尚生态公告显示,控股股东王迎燕近日从广发证券提前回购此前质押的1477.58万股股份,后又将1250万股质押给“证券行业支持民企发展系列之广发资管FOF单一资产管理计划”。

在这些方式中,有的公司股东质押股权数量较大,出现一次性解除上亿股股份的情况。比如,尔康制药公告称,公司控股股东、实际控制人帅放文于11月12日将2亿股股份解除质押,占其持有股份总数的23.40%。解除质押后,帅放文还剩下5.23亿股未解押,占公司总股本的25.36%。香江控股公告显示,其控股股东南方香江集团近日解押1.61亿股,本次解押股份数量约占南方香江持股数量的六分之一。本次解押后,南方香江还有5.44亿股处于质押之中,质押率从此前的71.4%下降至55.2%。

专项基金陆续落地

在上市公司密集公告缓解股权质押问题的背后,是一系列政策举措的陆续落地。

近期,不少地方政府和金融机构纷纷从股权和债权两方面入手,设立专项基金,“驰援”上市公司。从人民银行、银保监会、证监会,到银行证券保险等各金融机构;从深圳到北京,再到上海、浙江、安徽、山东、福建……各方都在加快行动,集合各路资金化解资金难题。

有分析表示,这些“风险共济”发展基金或纾困基金是通过政府平台和资本市场募集资金,为企业注入现金流,提供流动性,修复企业资产负债表,直接有效地帮助企业缓解财务困境,以期恢复市场对上市公司盈利能力与资产负债状况的信心,这种市场化的模式值得肯定。

多方力量的积极参与,在近期上市公司公告中已经有所体现。比如中小板公司胜利精密公告称,近日,公司、公司控股股东高玉根与苏州资产管理有限公司、苏州高新区管委会委托的苏州高新资产管理有限公司、东吴证券股份有限公司协商一致并签署《支持民营发展基金框架协议》,积极支持控股股东降低质押率,有效缓解上市公司流动性压力。据悉,由苏州高新区管委会组织各参与方共同设立专项基金,用于降低高玉根的股权质押率,拟设立总规模不超过25亿元的专项基金。

另一家上市公司耐威科技在近日的机构调研中表示,控股股东与政府纾困基金及其他相关金融机构仍在就降低质押水平事宜进行接洽,将遵循市场化原则进行探讨,并主要考虑债务置换等缓解方式。

中国银河证券研究院相关研究认为,对于“风险共济”发展基金而言,应该始终坚持“救急不救穷”的原则,即救那些基本面良好、只是流动性出现问题的上市公司。这些公司陷入流动性困境,当然有自己只顾埋头耕地、没有抬头看路的原因,但也有市场环境剧烈变化,引发股市的大幅波动,受系统性风险拖累的影响。在这个时候,通过市场化的纾困基金形式,借助政府信用果断入市相助很有必要。一旦企业的财务困境和流动性得到纾缓,市场信心得以恢复,基金就需要择机用市场化的方式退出。

![[上证50权重比例]上证再现V反,权重行情是否正式重启?](http://www.zcaijing.com/res/189232.jpeg)

2019-07-30

2019-07-30 ![[熊市末期]熊市到来有哪些征兆?](http://www.zcaijing.com/res/188550.jpeg)

![[2018年上证指数最低点]2018年上证指数能到4000吗?](http://www.zcaijing.com/res/188466.jpeg)

![[上证指数行情]上证指数二连阳,4月12日还能继续延续这种走势吗?](http://www.zcaijing.com/res/188455.jpeg)

![[创业板指数]创业板的崛起是否代表着牛市的来临?](http://www.zcaijing.com/res/188313.jpeg)

![[什么是创业板块]什么是板块的联动性?做波段的散户你知道吗?](http://www.zcaijing.com/res/187488.jpeg)